Verosimile un ribaltamento speculare di Opzioni anche nello Spread …

Come già abbiamo avuto modo di analizzare in più punti di questo Corso, ciò che ormai abbiamo appreso dal calcolo e dalla grafica è il fatto che molte strategie di Opzioni possono essere ribaltate provocando risultati complementari e inaspettati.

E’ emblematico l’esempio che segue: due Strutture costruite con incroci di Opzioni e con il loro perfetto opposto:

· Buy Condor (acquisto di due strike esterni e vendita di due strike intermedi) e il suo contrario: Sell Condor

· Long Straddle (acquisto di call e di put allo stesso strike) e il suo contrario: Short Straddle.

Nella pratica operativa di tutti i giorni possiamo facilmente constatare che quasi tutte le combinazioni di Opzioni possono essere invertite tramite un semplice scambio delle ‘pedine’ dalla posizione Long a quella Short (e viceversa).

Ma ciò che più è interessante viene dall’osservazione per cui l’inversione delle strategie provoca assunzioni di Rischio molto diverse.

A questo proposito è bene considerare una Nuova Riclassificazione basata sul Rischio e non più sull’ingegneria della Struttura:

Vediamo allora di riorganizzare gli Incroci alla luce di queste nuove considerazioni:

1. Strategie Buy (o anche Long, oppure ‘comprate’) con Rischio limitato

2. Strategie Sell (o anche Short, oppure ‘vendute’) con Rischio illimitato.

Dunque … quando:

· La Strategia viene comperata si mette in gioco tutto (o buona parte) del Premio pagato

· La Strategia viene venduta si ottiene un incasso immediato del Premio ma si rende indispensabile un Margine Iniziale e un eventuale Margine Aggiuntivo che dipendono dall’area del ‘Sottostante a Termine’ rimasta scoperta e dal livello di Volatilità Implicita valutata dal Mercato.

Normalmente, nella pratica, le Strategie Long permettono di dormire sonni tranquilli perché al massimo si potrà perdere tutto (o una parte) del premio pagato … non di più.

Al contrario, per quanto riguarda le strategie Short, occorre vigilare costantemente, essere pronti a integrare il Margine oppure attrezzarsi e ripararsi mediante Hedging di Future.

Obbligatorio, a questo punto, un avvertimento importante: prima di intraprendere qualsiasi operatività ‘Short’ – cioè prima di presentarci come venditori di Opzioni o di Strategie – dovremo sempre verificare scrupolosamente i Margini versati in garanzia e avere cura di controllare le nostre possibilità finanziarie e, ancor di più, la nostra ‘tenuta nervosa’.

Lo stress dei venditori di opzioni è molto elevato: occorre sempre prefiggersi un livello di perdita massima (stop loss) e, specialmente, se il Mercato andrà contro le nostre previsioni, dovremo assolutamente evitare di rimandare a domani ciò che è possibile fare oggi: il rischio che si corre a tergiversare è quello di ritrovarsi in situazioni incresciose senza potervi porre rimedio.

Il buon senso e la consapevolezza dovranno sempre essere i compagni di viaggio di un buon Investitore in opzioni: il Mercato ‘ha sempre ragione’ ed è inutile ostinarsi a contraddirlo.

Se da un verso il ribaltamento delle Strategie produce risultati opposti, ciò che ora è interessante osservare è verificare ciò che succede scambiando le Opzioni in un modo un po’ diverso dal precedente.

Ci domandiamo, per esempio, cosa può realmente accadere quando alle Call si sostituiscono le Put.

Rifacendoci agli esempi e alla teoria delle lezioni 11 e 12, siamo quindi curiosi di verificare gli effetti dello ‘scambio’ in queste Strategie:

· Bull Call Spread (ingegner Bianchi)

· Bear Call Spread (geometra Gialli).

Rivediamo velocemente i passaggi:

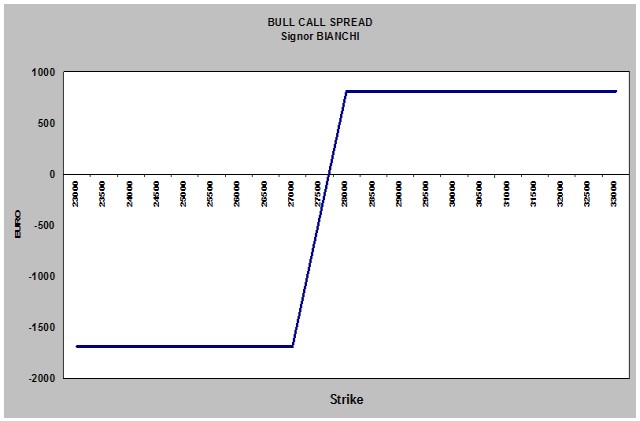

Bull Call Spread

Bernardo Bianchi – Bull Call Spread:

acquisto di Call dicembre 27000 a 1180 e vendita contestuale di Call dicembre 28000 a 510.

(Test realizzato con Panel©, software allegato alla pubblicazione “Guida al Trading con le Opzioni” di Francesco Caranti, edizioni Francesco Caranti 2009)

Grafica corrispondente:

E … … …

Bear Call Spread

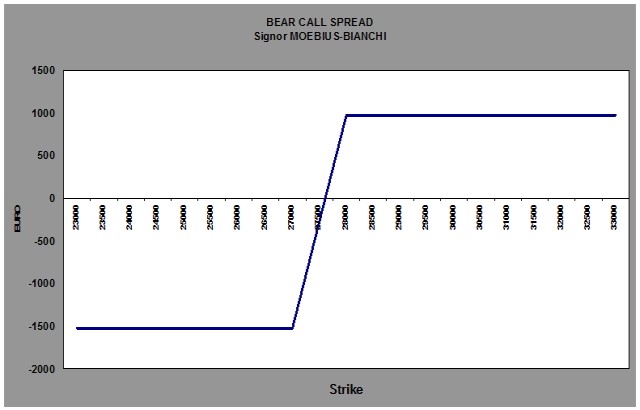

Evaristo Gialli – Bear Call Spread:

acquisto di Call dicembre 28000 a 510 e vendita contestuale di Call dicembre 27000 a 1180.

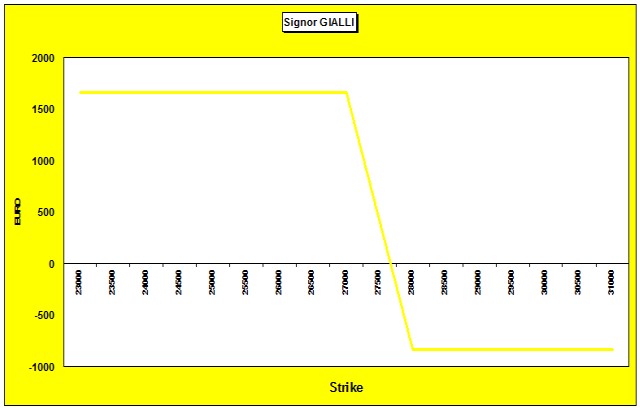

Ecco la posizione di Gialli alla scadenza:

… dopo un’attenta lettura dei prezzi Put dell’8 settembre, l’ingegner Bianchi e il Geometra Gialli, decidono di varcare i confini di Moebius e si apprestano ad avventurarsi in Borsa con opzioni speculari.

Questi, più o meno, i loro pensieri:

Ovvero: Moebius-Bianchi – Bull Put Spread.

E … … … allo stesso modo:

Ovvero: Moebius-Gialli – Bear Put Spread.

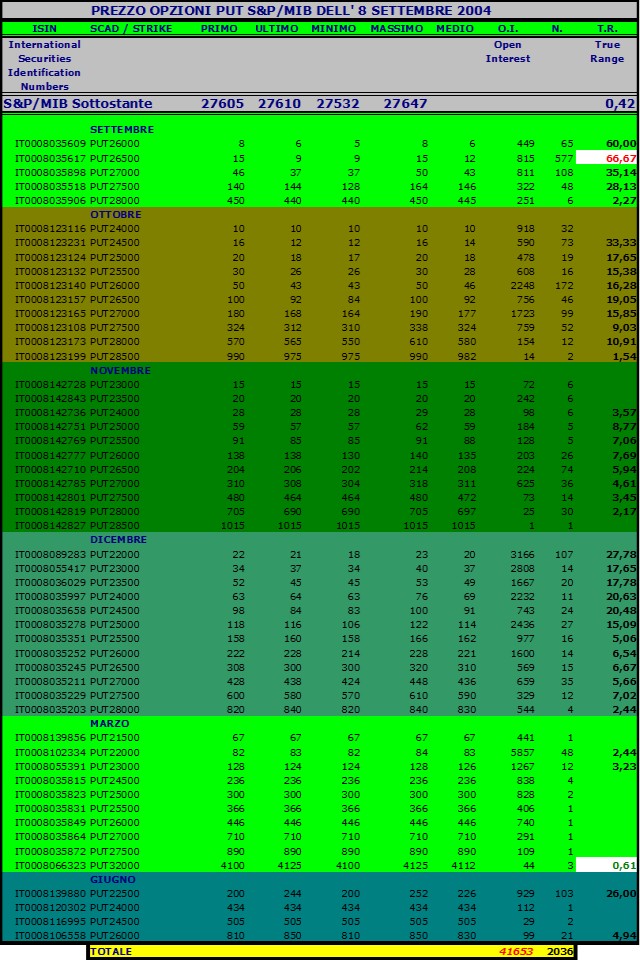

Ricontrolliamo la tabella dei prezzi Put di quel giorno:

E a questo punto sorge spontanea la domanda: “… verosimile un ribaltamento speculare di Opzioni anche nello Spread ?.. “.

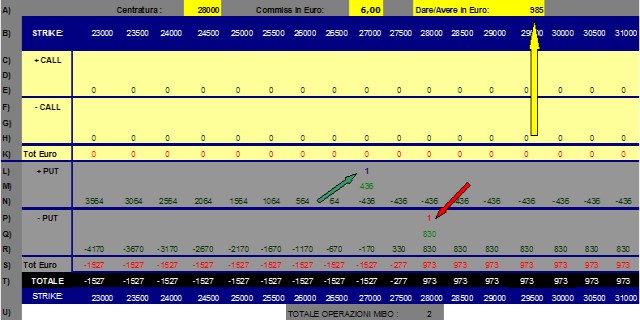

Vediamo, come esempio, le rispettive posizioni tramite il Panel©:

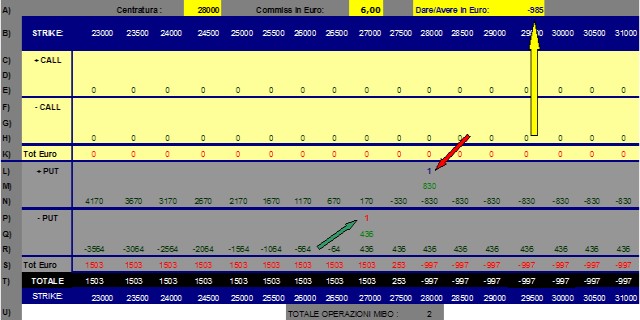

Moebius-Bianchi – Bull Put Spread:

acquisto di Put dicembre 27000 a 436 e vendita contestuale di Put dicembre 28000 a 830.

E la grafica corrispondente:

Ed ora quella di Moebius-Gialli:

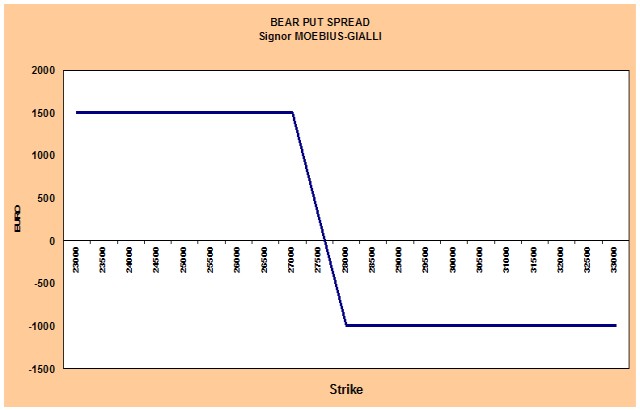

Moebius-Gialli – Bear Put Spread:

acquisto di Put dicembre 28000 a 830 e vendita contestuale di Put dicembre 27000 a 436.

Proviamo a riepilogare:

1. Poiché è abbastanza facile confondersi: quando si ha a che fare con gli Spreads, la prima cosa da controllare è l’attributo Bull / Bear. Ricordate che Bull significa “toro” e quindi Rialzo, Bear sta per “orso” e quindi Ribasso.

2. Sia lo Spread Bull che il Bear possono essere ottenuti tanto con le Call, quanto con le Put: ecco perché le combinazioni sono 4.

3. L’equilibrio dei prezzi Call e Put (rivedere la lezione) consente di ottenere risultati praticamente equivalenti utilizzando incroci indistinti di Call o di Put.

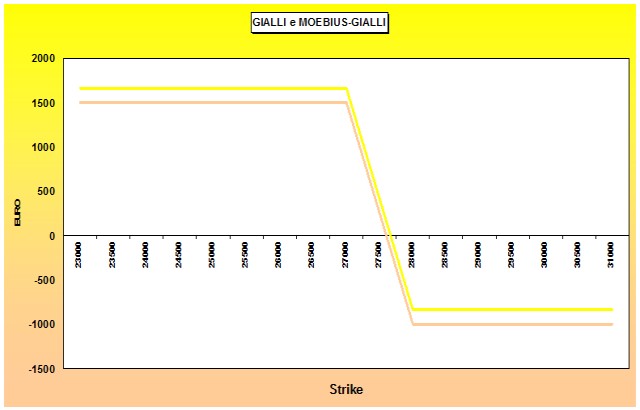

Se per esempio proviamo a sovrapporre i due grafici della Bear Call Spread (Gialli) con quello della Bear Put Spread (Moebius-Gialli) otteniamo una configurazione grafica equivalente. La piccola differenza che notate nei due grafici dipende solo dal fatto che non sono stati utilizzati prezzi “istantanei” ma prezzi “medi” (colonna ‘Medio’ ottenuta come semi-somma del massimo e del minimo della giornata) e quindi quel piccolo scarto che si nota è più che giustificato.

Vediamo:

Quale dunque il vantaggio (o lo svantaggio) di seguire la strada di Gialli o quella di Moebius-Gialli per ottenere un risultato praticamente identico?

Molto semplice !!!

Basta solo controllare la cella “Dare/Avere in Euro” della riga A) del Panel© per notare una grossa differenza:

· Gialli (Bear Call Spread) ha incassato 1675 Euro e la SIM ha preteso un Margine

· Moebius-Gialli (Bear Put Spread) ha pagato 985 Euro senza versare Margini.

E’ chiara la differenza a questo punto:

Quando vorremo “metterci un po’ a ribasso” disponendo di fondi necessari a coprire il Margine, potremo utilizzare uno Spread di Call, viceversa, se non potremo (o non vorremo) disporre di Margine, pagheremo subito un piccolo Premio e resteremo tranquilli in attesa dell’agognato ribasso.

… ancora una volta il calcolo e gli Incroci Matematici delle Opzioni ci hanno sorpreso in quanto a magia e flessibilità.

E il livello di attenzione dovrà restare alto anche durante la prossima puntata perché le gesta rocambolesche del Maestro Manfredo Muschi (il decimo e ultimo personaggio delle nostre avventure) ci sorprenderanno davvero in quanto ad arguzia e perspicacia.

… non mancate perciò al prossimo appuntamento.

Francesco Caranti