L’ingresso di Moebius-Violi nella dimensione Put che abbiamo visto la volta scorsa, stride con i normali processi dell’esistenza.

D’ora in poi dovremo abituarci a dimenticare per un po’ il modo naturale di distinguere gli oggetti e le forme con cui siamo soliti rappresentarli.

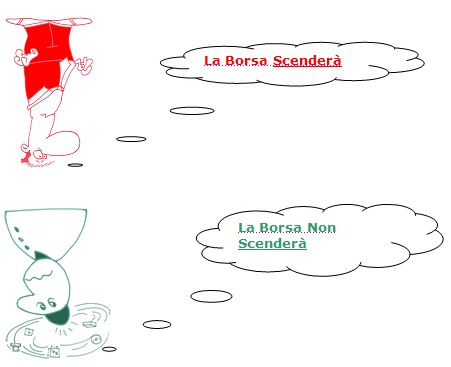

La posizione eretta con i piedi in basso e la testa in alto dovrà essere sostituita da oggi con una nuova e acrobatica postura Yoga.

Con le Put tutto andrà al contrario:

· I prezzi cambieranno direzione

· Il Mercato dovrà essere visto alla rovescia

· Le aspettative saranno tutte ribaltate.

Quando si cominciano a studiare le Put, all’inizio sembra tutto facile perché ci si sente forti delle raccomandazioni di guardare in maniera speculare … ma la vera difficoltà arriva più avanti, quando si deve interpretare una Strategia Complessa in cui si mettono in gioco contemporaneamente sia le Call che le Put.

Ma andiamo per gradi. Come certamente ricorderete, Mario Rossi aveva comperato Call il giorno 8 settembre poiché credeva in un Rialzo del Sottostante. Vi ricordate?

La controparte di quella operazione, Giulio Verdi, al contrario, aveva creduto nella stabilità del Sottostante e quindi aveva deciso di vendere la Call allo scoperto.

Rossi e Verdi avevano utilizzato la stessa Call per scommettere rispettivamente:

· Al Rialzo (Rossi)

· Al Non Rialzo (Verdi)

Da questo esempio abbiamo imparato le proprietà peculiari delle Call di ESPRIMERE (Rossi) o di NON ESPRIMERE (Verdi) un possibile Rialzo.

Ma se vogliamo vedere tutto al contrario (cioè lungo un Nastro di Moebius) dobbiamo immaginare la Put come un “Doppio speculare” di Rossi e un “Doppio speculare” di Verdi.

Quindi: ecco qua i nostri amici “ribaltati”: Moebius-Rossi e Moebius-Verdi.

Mentre le aspettative di Rossi (la Borsa salirà) e di Moebius-Rossi (la Borsa scenderà) sono evidenti, quelle di Verdi (la Borsa NON salirà) e di Moebius-Verdi (la Borsa NON scenderà) si prestano a facili malintesi.

Ricapitoliamo:

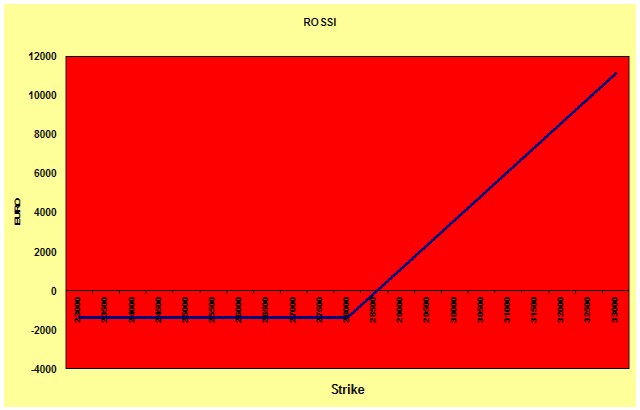

1) Rossi compra Call sperando che il Mercato SALGA

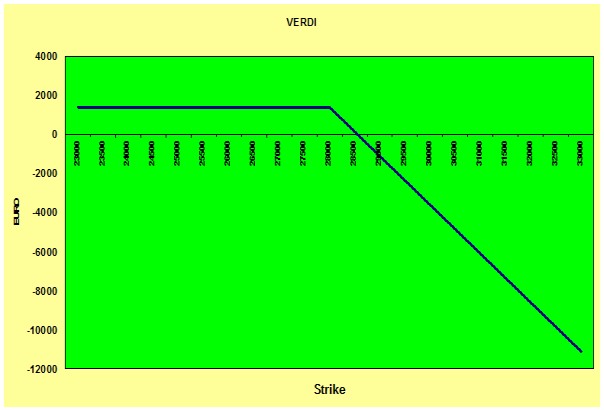

2) Verdi vende Call sperando che il Mercato NON SALGA

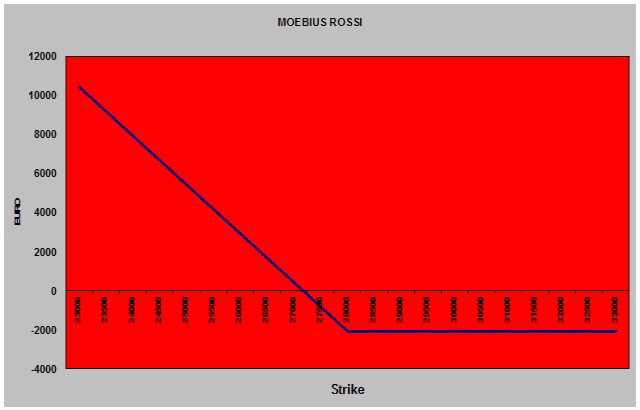

3) Moebius-Rossi compra Put sperando che il Mercato SCENDA

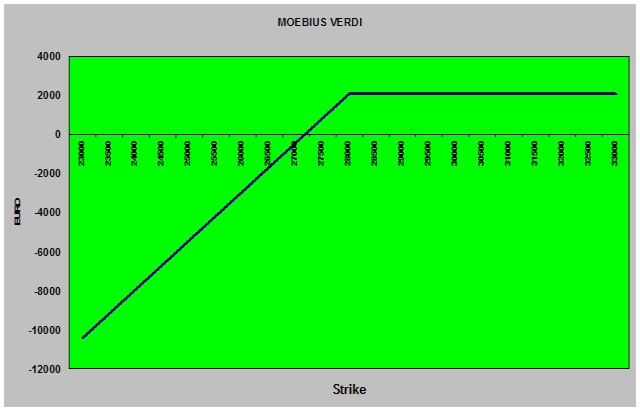

4) Moebius-Verdi vende Put sperando che il Mercato NON SCENDA.

Ancora una volta:

· Non salire (Verdi: vendere Call) E’ DIVERSO DA scendere (Moebius-Rossi:comprare Put)

· Non scendere (Moebius-Verdi:vendere Put) E’ DIVERSO DA salire (Rossi:comperare Call).

Sono sicuro che la confusione fa già parte di molti di noi, ma … non vi preoccupate perché all’inizio la cosa è assolutamente normale.

In pratica:

· Se si crede a un Rialzo si compra Call

· Se si crede alla Stabilità si vende Call oppure si vende Put (vedremo meglio in seguito)

· Se si crede a un Ribasso si compra Put.

Attenzione però ai Rischi collegati (rivedere la lezione: Compratori e Venditori di Opzioni):

· I Compratori di Opzioni (Rossi = Call) e (Moebius-Rossi = Put) rischiano al massimo tutto il Premio Pagato

· I Venditori di Opzioni (Verdi = Call) e (Moebius-Verdi = Put) rischiano in modo illimitato.

Se credete a un Rialzo e non volete rischiare oltre il Premio pagato, allora comprerete Call.

Se credete a un Ribasso e non volete rischiare oltre il Premio pagato, comprerete Put.

Se invece pensate che il Mercato resterà fermo e ve la sentite di rischiare un po’ di più, potrete sempre -margini permettendolo- vendere Call oppure vendere Put.

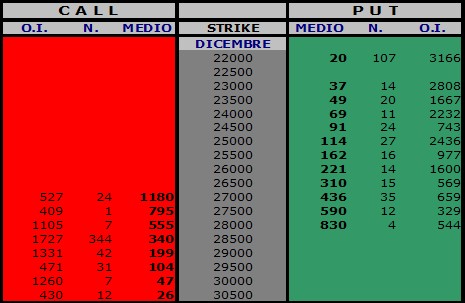

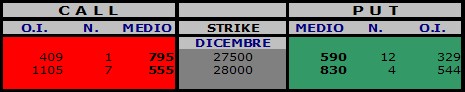

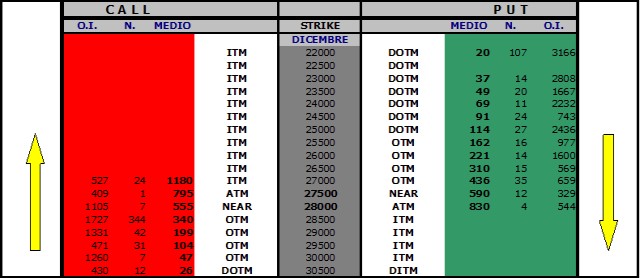

Utilizziamo ora la Tabella dei prezzi delle Call e delle Put dell’8 settembre 2004 per vedere graficamente le posizioni dei nostri 4 amici:

Nota:

· O.I. = Open Interest = numero dei contratti aperti alla data dell’8 settembre

· N. = numero dei contratti eseguiti nella giornata

· MEDIO = valor medio dei prezzi trattati (Massimo + Minimo)/ 2.

Dunque:

1) Rossi compra call dicembre 28000 a 555

2) Verdi vende call dicembre 28000 a 555

3) Moebius-Rossi compra put dicembre 28000 a 830

4) Moebius-Verdi vende put dicembre 28000 a 830.

Nota:

· I nostri amici in questo esempio hanno tutti comperato (venduto) a un prezzo “medio”

· Rossi (Verdi) ha comperato (venduto) call 28000 che in questo caso è OTM.

· Moebius-Rossi (Moebius-Verdi) hanno comperato (venduto) put 28000 che qui invece è ITM.

Ed ecco i 4 Rischi collegati:

ROSSI – compratore di Call:

MOEBIUS-ROSSI – compratore di Put:

VERDI – venditore di Call:

MOEBIUS-VERDI – venditore di Put:

Le proprietà delle Put sono sempre inverse a quelle delle Call.

Se avete osservato attentamente la Tabella dei prezzi dell’8 settembre vi sarete sicuramente resi conto di questa grossa differenza:

· I prezzi delle Call (in rosso a sinistra) calano al crescere dello Strike

· I prezzi delle Put (in verde a destra) calano al calare dello Strike.

Pensandoci bene è giusto che sia così:

· Le Call riflettono una speranza di rialzo e quindi gli Strike più bassi sono i più costosi

· Le Put riflettono una speranza di ribasso e quindi gli Strike più alti sono i più costosi.

E con un pizzico di fantasia già possiamo immaginare cosa succede alle Call e alle Put quando ‘passano sullo stesso punto del Nastro di Moebius’ di qua e di là della cintura.

Vi ricordate le formiche di Escher?

… quando sono sullo stesso punto, cioè quando il loro Strike coincide col Sottostante, il loro valore sarà identico.

Due Opzioni Call e Put perfettamente At The Money hanno lo stesso valore di Mercato:

Quello che vedete è lo zoom della Tabella proposta all’inizio: rappresenta i valori Call e Put dell’8 settembre attorno agli Strike 27500 e 28000.

In quel giorno il Sottostante ha oscillato tra i valori: 27532 / 27647 (rivedere la lezione n. 7 Opzioni Call – l’effetto leva). Il valor medio dell’Indice è: (27647 + 27532) / 2 = 27590 cioè 90 punti sopra lo strike 27500.

E infatti, più o meno, i prezzi delle Opzioni erano i seguenti:

· Call 27500: prezzo medio di 795 punti

· Call 28000: prezzo medio di 830 punti.

Peccato davvero che l’8 settembre non sia stato creato uno Strike appositamente per questo Corso !!! lo Strike 27590 !!! … avremmo visto due valori uguali : più o meno 806 punti.

Man mano che le formiche di Moebius si allontanano dallo stesso punto speculare (At The Money) vedremo:

· I prezzi scendere in direzione Out of The Money

· I prezzi salire in direzione In The Money.

Quindi anche il concetto “Money” si ribalta quando si parla di Put.

Vediamo:

· Call: il Valore (freccia gialla) aumenta più lo Strike è basso

· Put: il Valore (freccia gialla) diminuisce più lo Strike è alto.

Più le formiche:

· si allontanano dal Sottostante e più la speranza di conquistarlo svanisce.

· si avvicinano al Sottostante e più la speranza di conquistarlo diventa possibile.

Nota:

Volendo essere pignoli, la “parità” Call e Put ai valori At The Money non è perfettamente coincidente.

Ciò dipende dalla ‘volatilità’ e dai ‘coefficenti greci’ – elementi di studio che potrete approfondire nei testi specializzati, a breve su “Guida al Trading con le Opzioni” Edizione Francesco Caranti 2009 e su “Scacchiere di Opzioni – Un Run in pratica” Edizione Francesco Caranti 2009.

In linea generale, comunque, questa regola “semplificata” di parità Call/Put all’ At The Money, nella pratica può benissimo essere accettata: a grandi linee e per gli obiettivi di questo Corso potete dunque considerarla accettabile.

Bene!

Consapevole che la lezione di oggi vi abbia fatto girare un po’ la testa, vi lascio alle vostre elucubrazioni più profonde. Torneremo presto sullo studio e sul comportamento delle Put ripartendo dai valori del giorno preso a campione in questo Corso – mercoledì 8 settembre – e concluderemo lo studio sulle Gabbie utilizzate dal professor Violi per bloccare gli utili della sua fortunatissima Posizione rialzista iniziata diversi mesi prima.

Vi aspetto con le vostre osservazioni e con le vostre domande.

Francesco Caranti